“Fed Watch” es un podcast macro, fiel a la naturaleza rebelde de bitcoin. En cada episodio, cuestionamos las narrativas principales y de Bitcoin al examinar los eventos actuales en macro de todo el mundo, con énfasis en los bancos centrales y las monedas.

Mira este episodio en YouTube O Retumbar

Escucha el episodio aquí:

En este episodio, CK y yo cubrimos nuestras reacciones a la debacle de FTX, las últimas cifras del índice de precios al consumidor (IPC) de los EE. UU. y el nuevo piloto de moneda digital del banco central (CBDC) por parte de la Reserva Federal y los bancos. Hablamos de la reunión del G20 en Bali, pero al final nos quedamos sin tiempo y no la cubrimos en profundidad.

Cifras del IPC de EE. UU.

Tuvimos que saltarnos el programa de la semana pasada debido a conflictos de programación, así que nos perdimos la cobertura del números del IPC. Esta semana, leí algunos de los detalles importantes de los datos.

El cambio del IPC general de octubre fue del +0,4 %, casi la mitad de la proyección del CPI Nowcast de la Fed de Cleveland del 0,76 %, y muy por debajo del pronóstico de la industria del 0,6 %. Realmente conmocionó al mercado y las acciones subieron con fuerza.

La reacción esperada de Bitcoin habría coincidido con la de las acciones si no fuera por el Colapso FTX sucediendo en ese momento, a pesar de que FTX no tenía ningún bitcoin de todos modos, como resultado. Este movimiento en el precio de bitcoin fue, por lo tanto, un movimiento comprensivo con la industria. La correlación entre altcoins y bitcoins ganó a la correlación de bitcoin con las acciones. Sin embargo, eso es evidencia de que Bitcoin está sobrevendido desde una perspectiva fundamental.

La vivienda fue el componente más grande en el IPC mensual y representó casi la mitad del aumento. En el programa, dedico un tiempo a explicar cómo el componente de vivienda está diseñado para retrasarse entre 12 y 24 meses. Sin la adición del rezagado sector de la vivienda, el IPC habría sido del 0,2% para el mes. Anualizado, eso es 2.4%.

Es importante centrarse en el cambio de mes a mes porque esa es la unidad fundamental utilizada para crear el número principal año tras año (YOY). El cambio YOY no hace un buen trabajo al reconocer cambios direccionales como el IPC máximo. Puede pensar en ello como un cambio acumulativo móvil de un período de 12 meses, similar a un promedio móvil. La influencia de un cambio cualitativo repentino en el cambio acumulativo móvil de 12 períodos será mínima en los primeros períodos. Solo después de que la nueva tendencia está bien establecida, el promedio más amplio de 12 períodos comunica claramente los datos.

En este caso, la variación interanual del IPC sigue siendo del 7,7 %, aunque los últimos cuatro meses han sido del 0 %, 0,1 %, 0,4 % y 0,4 %. Si anualiza los últimos cuatro meses, obtiene 2.7%, no 7.7%. No olvide también que la mitad de los aumentos recientes se deben al rezago del componente de vivienda. No es exagerado decir que la tasa actual de cambio en los precios está por debajo del 2% sobre una base anualizada.

Gráficos

Revisamos 10 gráficos en el programa, pero no los cubriré todos aquí.

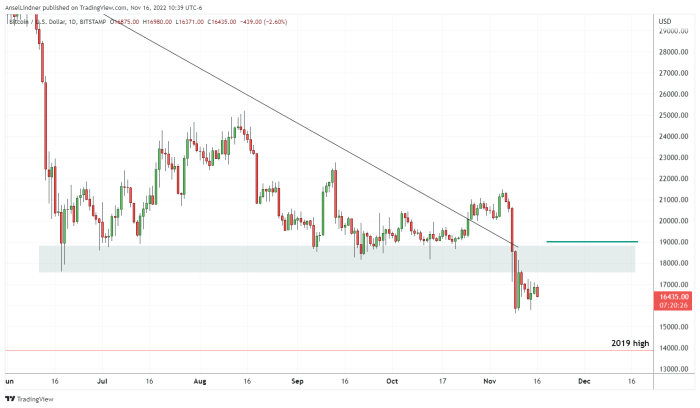

El primero es bitcoin. Puede ver claramente la ruptura del patrón y el consiguiente volcado FTX. La zona horizontal fue un soporte anterior convertido en una probable resistencia. También agregué una línea verde para indicar el nivel con mayor volumen por resistencia de precio, a saber, $ 19,000.

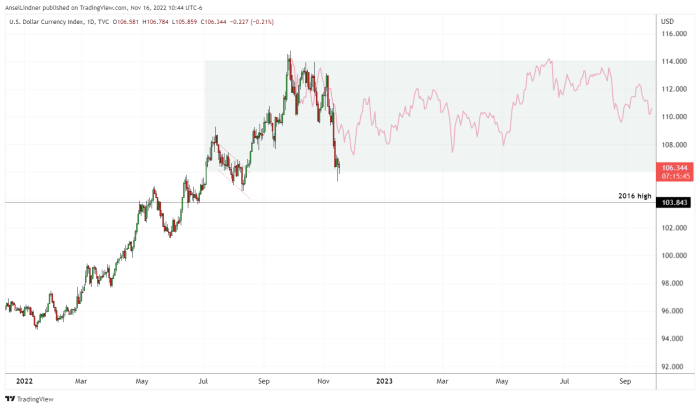

El siguiente es el dólar estadounidense. Se muestra el rally actual, la parte superior y la posible nueva gama superior. Espero que el comportamiento del dólar siga siendo similar a la era posterior a la Crisis Financiera Global (GFC).

Hasta ahora, el comportamiento del dólar ha sido muy similar al de 2015, cuando el dólar se recuperó hasta la extensión de Fibonacci del 1,618 % y luego se limitó al rango, como se puede ver en la línea rosa. Una copia del patrón con las tapas emparejadas.

Espero que el dólar permanezca en un rango limitado a medida que el sistema financiero se recupere lentamente del daño causado por la aguda escasez de dólares. Podemos ver esta recuperación en muchos gráficos de divisas, como el dólar de Hong Kong, el yen japonés y el euro.

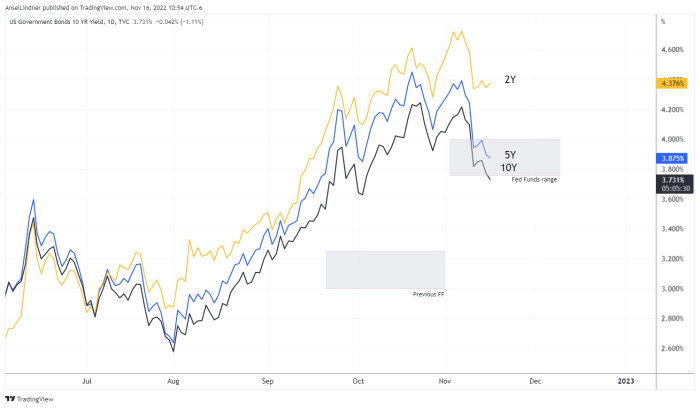

Pasamos unos minutos discutiendo el gráfico anterior. Por primera vez en este ciclo, los rendimientos del Tesoro a 5 y 10 años han entrado en el rango objetivo de los fondos federales. No solo eso, sino que el bono a 10 años ha caído por debajo de la tasa del acuerdo de recompra inversa (RRP) del 3,8 % y el límite inferior de los fondos federales del 3,75 %.

Este es un cambio importante y un componente importante de mi análisis de la política monetaria de la Fed en el futuro. Si las tasas dejan de escuchar a Jerome Powell, la Fed se verá obligada a girar.

Piloto de dólar digital de la Reserva Federal

Nos sorprendió escuchar sobre el programa piloto de la Reserva Federal con bancos que van a probar un nuevo dólar CBDC. Hemos sido bastante claros en “Fed Watch” de que no esperamos que la Fed apruebe el uso de un CBDC, sino que legitimará las monedas estables en USD, llevándolas al sistema de la Reserva Federal.

leo de un artículo on The Street, sin embargo, durante el show me quedé sin tiempo para cubrirlo en detalle. Recomiendo leerlo completo.

“El proyecto de prueba de concepto (PoC) probará una versión del diseño de la red de responsabilidad regulada que opera exclusivamente en dólares estadounidenses, donde los bancos comerciales emiten dinero digital simulado o “tokens”, que representan los depósitos de sus propios clientes, y liquidan a través de centrales simuladas. reservas bancarias en un libro mayor distribuido compartido de varias entidades”.

No te culpo si no entiendes esa palabra ensalada. CK y yo somos especialistas en bitcoin y apenas podemos seguirlo. Nada en este programa piloto muestra que la Fed está cerca de una CBDC. Mantenemos nuestro razonamiento de que Jerome Powell y la Fed no seguirán este camino, pero tienen que moverse rápidamente para dejar claras sus intenciones y traer las monedas estables en USD al redil o, de lo contrario, el próximo presidente podría seguir las tendencias globalistas.

También cito de 2021 del vicepresidente Randal Quarles discurso sobre CBDC donde demuestra un dominio firme del juego CBDC. Recomendamos leerlo completo, también.

“Hago hincapié en tres puntos. Primero, el sistema de pago en dólares estadounidenses es muy bueno y está mejorando. En segundo lugar, los beneficios potenciales de una CBDC de la Reserva Federal no están claros. En tercer lugar, creo que desarrollar una CBDC podría plantear riesgos considerables”.

Por último, cubrimos el G20, pero para ser honestos, no tenemos tiempo para hacerle justicia. Aquí hay un enlace a las cinco conclusiones de The Guardian de la reunión del G20.

Esta es una publicación invitada de Ansel Lindner. Las opiniones expresadas son totalmente propias y no reflejan necesariamente las de BTC Inc. o Bitcoin Magazine.