Este es un editorial de opinión de Ruda Pellini, cofundadora y presidenta de Arthur Mining, una empresa minera de bitcoin centrada en ESG.

Hace poco vi un artículo que citaba el nivel de apalancamiento y deuda de los principales empresas mineras de Bitcoin. Al tratarse de empresas que cotizan en bolsa, es fácil encontrar sus estados financieros y probar lo obvio: este es un negocio contracíclico que requiere mucha eficiencia y una gestión profesional.

Para aquellos que todavía se preguntan qué es la minería, les explico rápidamente: el término minería hace una analogía con el proceso de extracción de oro y metales, ya que los mineros de bitcoin son los “productores” de esta mercancía digital. En la práctica, la minería consiste en asignar potencia de cómputo y electricidad para garantizar el funcionamiento de la red bitcoin, validar las transacciones y servir como columna vertebral de este sistema descentralizado.

Invertir en la minería de bitcoins es diferente de comprar el activo directamente. Por un lado, al invertir en minería se tiene un flujo de efectivo constante y predecible y activos físicos que pueden liquidarse en caso de estrés del mercado, lo que hace que la inversión sea más atractiva para los inversores más cautelosos acostumbrados a invertir en negocios generadores de flujo de efectivo. Por otra parte, además del riesgo relacionado con el activo, también existen riesgos de la propia operación.

Actualmente, bitcoin ha bajado más del 65% desde su pico de noviembre de 2021. Momentos como este generan aprensión y hacen que los inversionistas se pregunten: ¿es una oportunidad de incrementar mis inversiones o un riesgo?

Para las operaciones de minería de bitcoin con efectivo estructurado, ¡el momento representa una gran oportunidad! A cita Warren Buffet: “Solo cuando baja la marea te enteras de quién estaba nadando desnudo”.

El impacto del precio de Bitcoin en la minería

En general, los mineros de bitcoin ven reducido su flujo de efectivo a medida que cae el precio de bitcoin, por lo que a primera vista es contradictorio que los precios más bajos sean beneficiosos para una empresa minera.

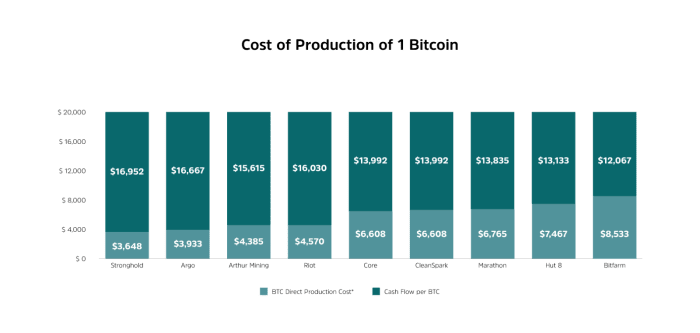

Sin embargo, dado que estamos hablando de una industria, más importante que el precio de mercado es el costo de producción.

Dentro de los costos de producción, el mayor costo es el costo de la energía eléctrica, que es el principal insumo para esta actividad de procesamiento de datos. Por lo tanto, aquellos que pueden obtener un buen precio por la energía y la eficiencia pueden seguir siendo rentables incluso en condiciones de mercado desfavorables.

Dado que no todos los mineros pueden lograr este mismo nivel de eficiencia, en escenarios como este, muchos terminan teniendo un costo de producción muy cercano al precio de mercado del activo, lo que los lleva a liquidar sus activos y salir del mercado.

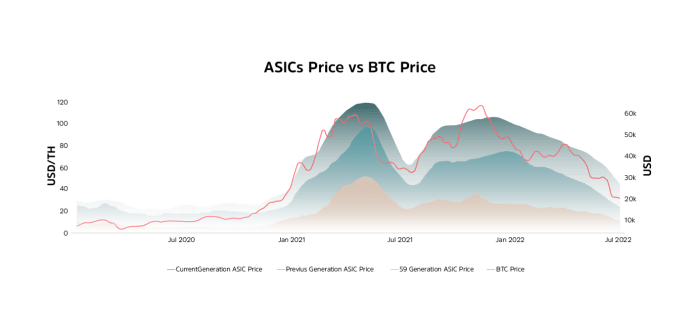

Debido a esto, como en la mayoría de los mercados de productos básicos, este mercado también es contracíclico, y estos tiempos bajos son los mejores para expandir las operaciones. Existe una correlación positiva del precio de las computadoras de minería con el precio de Bitcoin, donde el precio termina siendo ajustado en una variación mayor que el activo mismo.

Mientras que el precio de bitcoin cayó alrededor de un 47% de abril a agosto de este año, el precio de las computadoras usadas en la minería cayó un 60% en el mismo período.

Las empresas mineras de Bitcoin

Particularmente, entiendo la industria minera de la misma manera que la industria de infraestructura de red (cable) de la década de 1990, donde hubo básicamente tres ciclos principales de expansión y consolidación.

El primer ciclo estuvo marcado por geeks y entusiastas de la tecnología, que iniciaron negocios en Internet y, literalmente, cablearon e instalaron las primeras infraestructuras de red. Esto también ha sucedido con los mineros de bitcoin desde 2009.

En el segundo ciclo tuvimos la entrada de jugadores interesados en maximizar el capital rápidamente, ignorando la importancia de la eficiencia al enfocarse solo en la expansión acelerada de sus estructuras y en los resultados a corto plazo.

En el tercer ciclo, tuvimos la consolidación de la industria, con la entrada de jugadores enfocados en la eficiencia y visión de largo plazo, incentivando la entrada de capital de riesgo y la profesionalización del mercado. En los Estados Unidos, las 50 compañías de cable más grandes de fines de la década de 1990 se consolidaron en cuatro a fines de 2010.

La mayoría de las grandes empresas mineras de hoy entraron en el segundo ciclo, con demasiado enfoque en el corto plazo y sin suficiente eficiencia. Esto da como resultado negocios que no son muy robustos y son muy vulnerables a momentos de estrés.

Modificado de: Investigación arcana

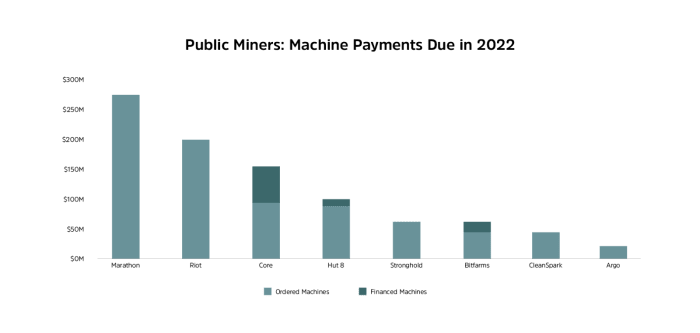

Durante el gran ciclo de crecimiento de bitcoin entre 2020 y 2021, muchas empresas mineras aprovecharon el aumento de los márgenes para aprovecharse y expandir sus operaciones. Esto es muy común en muchas industrias, pero en este caso además del apalancamiento en dólares, una buena parte de los mineros listados terminaron manteniendo su efectivo en bitcoins en un intento por maximizar sus resultados.

De acuerdo a estimados de Luxor Technologies, las estimaciones indican que las empresas mineras que cotizan en bolsa tienen entre $ 3 y $ 4 mil millones en acuerdos de préstamo utilizados para financiar la expansión de la infraestructura y la compra de computadoras.

Fuente: Investigación arcana

Producir en la tendencia alcista, vender en la tendencia bajista

Erróneamente, estos jugadores no consideraron que, como en cualquier productor de materias primas, si puede aumentar su capacidad de producción, tiene sentido vender las acciones que produce y reinvertirlas, en lugar de mantener el activo que produce en su balance.

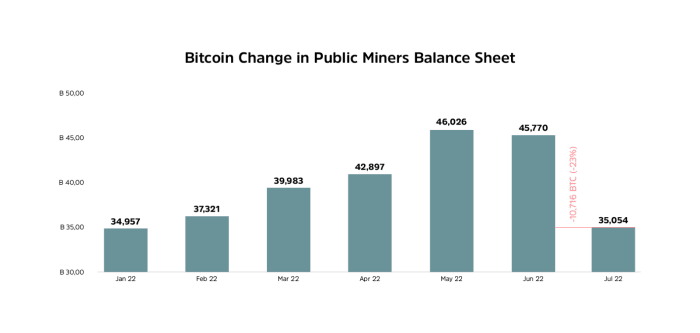

Para poder honrar estos compromisos, las empresas mineras comenzaron a liquidar primero sus activos líquidos, en este caso los bitcoins que tenían en balance. Este movimiento aumentó aún más la presión de venta durante junio y julio, empujando los precios a nuevos mínimos.

Básicamente, el resultado de la estrategia de gestión de efectivo adoptada por estas empresas mineras fue extraer caro y vender barato, lo que resultó en más pérdidas financieras además de las pérdidas operativas causadas por la caída de los precios de bitcoin.

Después de vender el bitcoin del balance general, las empresas mineras menos eficientes necesitarán vender computadoras para cumplir con los pagos y mantener la operación, abriendo espacio para que las empresas mineras más eficientes incorporen estos activos y operaciones.

Fuente: Investigación arcana

Hora de expandirse

Al igual que con otras materias primas, la minería de bitcoins es un negocio anticíclico. Como resultado, el mejor momento para crecer es durante los períodos de precios bajos, cuando los mineros ineficientes enfrentan problemas y salen del mercado.

En el momento actual, el equipo tiene un gran descuento y las inversiones realizadas ahora traerán retornos más rápido. Entonces, a pesar de las noticias negativas y los últimos meses de caída de precios, este es un momento de gran asimetría, con riesgo reducido y alto potencial de retorno para invertir en minería de bitcoin.

Estamos en un momento de grandes oportunidades y quienes inviertan ahora serán ganadores a largo plazo. En definitiva, para las empresas bien estructuradas y con ventajas estratégicas que aseguren la eficiencia, todas las turbulencias de este duro invierno apuntan a una primavera muy favorable para el crecimiento.

Esta es una publicación invitada de Ruda Pellini. Las opiniones expresadas son totalmente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.