El siguiente es un extracto directo de Marty’s Bent Issue #1228: “Desapalancamiento de bitcoin antes de que el mundo se desapalanque.” Regístrese aquí para recibir el boletín.

El mercado de bitcoin está en proceso de pasar por un gran evento de desapalancamiento. El proceso comenzó el mes pasado cuando el Ponzi Luna-Terra explotó espectacularmente y se vio obligado a liquidar aproximadamente 80.000 bitcoins. El proceso se aceleró la semana pasada cuando Celsius, Three Arrows Capital y Babel Finance demostraron estar sobreextendidos en exóticos proyectos de tokens de alto rendimiento que colapsaron con fuerza y, en el caso de Babel, prestando a aquellos sobreextendidos en estos proyectos.

El fracaso de cada entidad trajo consigo una ola de órdenes de venta de bitcoins que llevaron el precio por debajo de los $18,000 durante el fin de semana. A partir de ahora, el precio de bitcoin se ha recuperado, actualmente se ubica por encima de los $20,000, sin embargo, corren rumores de que hay muchas más empresas luchando entre bastidores que traerán consigo más órdenes de venta masivas a medida que estas entidades buscan liquidez para cubrir sus obligaciones. Veremos si estos rumores se materializan en verdad.

Ya sea que lo hagan o no, este desapalancamiento masivo es saludable por varias razones. Primero, reduce la cantidad de riesgo interconectado en todo el mercado de bitcoin. En segundo lugar, las explosiones épicas, especialmente Celsius, que atrajo a las personas a la trampa de una empresa al prometer rendimientos en bitcoin que se lograron asumiendo riesgos insanos en los protocolos DeFi, los préstamos y la minería de bitcoin, están proporcionando una nueva ola de primeros usuarios con el dura lección de confiar sus preciados satélites a terceros centralizados que corren un riesgo indebido con su bitcoin. Esta lección se ha enseñado muchas veces a lo largo de los años: Mt. Gox, Mintpal, QuadrigaCX, BitConnect, OneCoin. Celsius ahora se puede agregar a esta lista. Por último, el desapalancamiento rápido y violento muestra que Bitcoin es un mercado verdaderamente libre. Si toma riesgos indebidos y esos riesgos vuelven para morderle el trasero, no hay un prestamista de último recurso.

Debido a la normalización de jugar muy lejos en la curva de riesgo que trajo consigo el sistema fiduciario, muchos se sintieron cómodos jugando juegos fiduciarios con su bitcoin. Vienen a descubrir que bitcoin es una amante cruel y si no la tratas bien sosteniendo y asegurando tus propias llaves, serás aniquilado con la marea cuando los mares se vuelvan turbulentos. Con el tiempo, a medida que más personas aprendan esta lección, el mercado debería autocorregirse y las personas deberían optar por productos que les permitan tener el control de una clave o claves dentro de un quórum al interactuar con terceros si deciden participar con ellos en el primer lugar. Bitcoin es un activo perfectamente escaso que debería aumentar su poder adquisitivo en períodos de tiempo más largos, por lo que recoger centavos para perder potencialmente fortunas se volverá más obviamente estúpido a medida que avanza el tiempo.

La caída de precios definitivamente es un poco discordante, pero no es nada nuevo. Simplemente a la par del curso de un activo perfectamente escaso que atraviesa su fase inicial de monetización durante la cual los humanos intentamos comprender la dinámica de la red y cómo interactuaremos con ella.

Ahora aquí es donde las cosas se ponen interesantes. Bitcoin está teniendo un evento de limpieza masivo en un momento en que se está volviendo muy claro que el sistema monetario fiduciario está a punto de ser aplastado por los errores compuestos que han cometido los formuladores de políticas a lo largo de décadas. Realmente se siente como “este es el grande”. Los banqueros centrales de todo el mundo parecen cada vez más preocupados y, lo que es más importante, sus recientes cambios de política parecen ser totalmente ineficaces. Los aumentos de tasas de la Reserva Federal en realidad pueden estar empeorando las perspectivas de inflación, ya que una tasa de fondos federales en rápido aumento conduce a aumentos significativos en el costo del capital, lo que solo dificulta que las compañías de energía inviertan en la infraestructura necesaria para comenzar a sofocar el suministro. problema secundario que está causando que los precios se disparen.

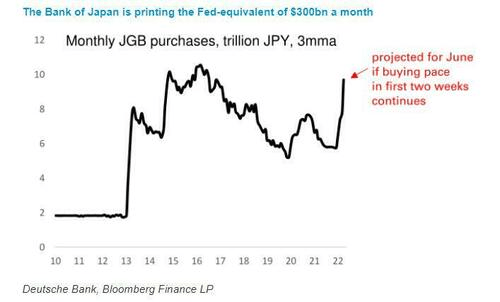

Como dijimos la semana pasada, si la Fed no logra controlar la inflación después de realizar algunos de los aumentos de tasas más agresivos en los últimos treinta años, podría conducir a un colapso de la confianza que podría liberar a los sabuesos de la hiperinflación. La semana pasada advertimos que el Banco de Japón perdería el control de sus esfuerzos por controlar la curva de rendimiento. A medida que el calendario ha cambiado y parece menos probable que los aumentos de precios en todo el mundo se desaceleren en el corto plazo, la situación en Japón se está volviendo más grave ya que el bono del gobierno japonés a 10 años no logra mantener la tasa del 0,25% que el Banco de Japón ha sido. apuntando La relación deuda/PIB de Japón es tan alta que es literalmente imposible que aumenten las tasas junto con las economías occidentales. Si lo hicieran, llevarían al país a la bancarrota en el proceso. Entonces, en lugar de un impago manifiesto, parece que Japón está eligiendo la ruta de la hiperinflación, ya que se verá obligado a imprimir cantidades inimaginables de yenes para tratar de controlar las tasas.

Como dijimos la semana pasada, si el Banco de Japón pierde el control y estalla la hiperinflación en todo el país, se acabará el juego para el resto de las economías desarrolladas del mundo que han seguido políticas similares, que incluyen a la Fed, el Banco Central Europeo, el Banco de Canadá, el Banco de Inglaterra y muchos otros. Una explosión similar a la de Japón es el estado final de cada banco central que se embarcó en QE4eva.

Con esto en mente, su tío Marty está imaginando un escenario que podría desarrollarse durante el transcurso de este verano y principios del otoño y que podría proporcionar un camino hacia la “desacoplamiento” de bitcoin.

No hay forma de saber si un bitcoin significativamente desapalancado y relativamente barato sería el activo al que recurrirían las personas y los grandes asignadores de capital a medida que el mundo se va a la mierda, lo que finalmente llevaría a buen término la narrativa del “refugio seguro”. Es difícil negar que las condiciones para que realmente ocurra una disociación serán más maduras que nunca. Esté atento a esto a medida que nos acercamos a octubre y noviembre de 2022.