El siguiente es un extracto de una edición reciente de Bitcoin Magazine Pro, Revista Bitcoin Boletín de mercados premium. Para estar entre los primeros en recibir estas ideas y otros análisis del mercado de bitcoin en cadena directamente en su bandeja de entrada, Suscríbase ahora.

La liquidez está en el asiento del conductor

Con mucho, uno de los factores más importantes en cualquier mercado es la liquidez, que se puede definir de muchas maneras diferentes. En este artículo, cubrimos algunas formas de pensar sobre la liquidez global y cómo afecta a Bitcoin.

Una visión de alto nivel de la liquidez es la de los balances de los bancos centrales. Dado que los bancos centrales se han convertido en compradores marginales de sus propias deudas soberanas, valores respaldados por hipotecas y otros instrumentos financieros, esto ha proporcionado al mercado más liquidez para comprar activos más arriba en la curva de riesgo. Un vendedor de bonos del gobierno es un comprador de un activo diferente. Cuando el sistema tiene más reservas, dinero, capital, etc. (como uno quiera describirlo), tienen que ir a alguna parte.

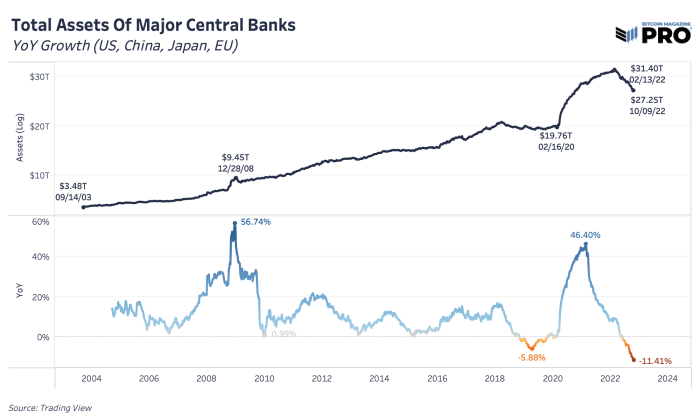

En muchos sentidos, eso ha llevado a uno de los mayores aumentos en las valoraciones de activos a nivel mundial en los últimos 12 años, coincidiendo con la nueva era de experimentos de flexibilización cuantitativa y monetización de la deuda. Los balances de los bancos centrales de los Estados Unidos, China, Japón y la Unión Europea alcanzaron más de 31 billones de dólares a principios de este año, casi 10 veces más que los niveles de 2003. Esta ya era una tendencia creciente durante décadas, pero el balance fiscal y monetario de 2020 políticas llevaron los balances a niveles récord en una época de crisis mundial.

Desde principios de este año, hemos visto un pico en los activos del banco central y un intento global de liquidar estos balances. El pico en el índice S&P 500 fue solo dos meses antes de todos los esfuerzos de ajuste cuantitativo (QT) que estamos viendo hoy. Aunque no es el único factor que impulsa el precio y las valoraciones en el mercado, el precio y el ciclo de bitcoin se han visto afectados de la misma manera. El pico de la tasa de cambio anual en los activos de los principales bancos centrales ocurrió solo unas semanas antes del primer impulso de bitcoin a nuevos máximos históricos de alrededor de $ 60,000, en marzo de 2021. Ya sea el impacto directo y la influencia de los bancos centrales o la percepción del mercado. de ese impacto, ha sido una clara fuerza impulsora macro de todos los mercados durante los últimos 18 meses.

Con una capitalización de mercado de solo fracciones de la riqueza global, bitcoin se ha enfrentado a la apisonadora de liquidez que ha golpeado a todos los demás mercados del mundo. Si usamos el marco de que bitcoin es una esponja de liquidez (más que otros activos), absorbiendo todo el exceso de oferta monetaria y liquidez en el sistema en tiempos de expansión de la crisis, entonces la contracción significativa de la liquidez se reducirá en sentido contrario. Junto con el perfil de suministro ilíquido inelástico de bitcoin del 77,15% con una gran cantidad de HODLers de último recurso, el impacto negativo en el precio se magnifica mucho más que otros activos.

Uno de los impulsores potenciales de la liquidez en el mercado es la cantidad de dinero en el sistema, medida como M2 global en términos de USD. La oferta monetaria M2 incluye efectivo, depósitos de cheques, depósitos de ahorro y otras formas líquidas de moneda. Ambas expansiones cíclicas en el suministro global de M2 han ocurrido durante las expansiones de los activos del banco central global y las expansiones de los ciclos de bitcoin.

Vemos a bitcoin como una cobertura de inflación monetaria (o cobertura de liquidez) en lugar de una cobertura contra la inflación de “IPC” (o precio). La degradación monetaria, más unidades en el sistema a lo largo del tiempo, ha impulsado muchas clases de activos al alza. Sin embargo, bitcoin es, con mucho, el activo mejor diseñado en nuestra opinión y uno de los activos con mejor rendimiento para contrarrestar la tendencia futura de degradación monetaria perpetua, expansión de la oferta monetaria y expansión de los activos del banco central.

No está claro cuánto tiempo puede durar realmente una reducción material en el balance de la Fed. Solo hemos visto una reducción aproximada del 2% de un Problema de balance de $ 8.96 billones en su pico. Eventualmente, vemos que la hoja de balance se expande como la única opción para mantener a flote todo el sistema monetario, pero hasta ahora, el mercado ha subestimado hasta dónde ha estado dispuesta a llegar la Fed.

La falta de opciones de política monetaria viables y la inevitabilidad de esta expansión perpetua del balance es uno de los casos más sólidos para el éxito a largo plazo de bitcoin. ¿Qué más pueden hacer los bancos centrales y los responsables de la política fiscal en tiempos futuros de recesión y crisis?

Artículos anteriores relevantes: