Bitcoin se mantuvo razonablemente estable en torno a la marca de los $16 850, ya que la productividad no agrícola de EE. UU. aumentó un 0,6 % en el cuarto trimestre de 2022.

El ligero aumento intertrimestral de la productividad permite a los empresarios subir los salarios sin preocuparse por su contribución a la inflación. Esto debería ser ligeramente alcista para los inversores en clases de activos de riesgo, ya que reduce la posibilidad de una recesión en EE. UU.

La productividad no agrícola aumenta a medida que se desvanecen las presiones pandémicas

los Aumento del cuarto trimestre en la productividad sigue un crecimiento ajustado del 0,8% en el tercer trimestre que rompió el paso con las caídas en los dos trimestres anteriores. Las empresas se encontraron desembolsando dinero extra para atraer y retener empleados después de la pandemia.

La productividad no agrícola mide la eficiencia laboral de los empleados no agrícolas que producen bienes y servicios. Se calcula dividiendo un índice de producción real por un índice de horas trabajadas por cada trabajador. Los trabajadores incluyen empleados y trabajadores familiares no remunerados.

Los empleadores pueden invertir en nuevos equipos y sistemas para mejorar la productividad de los trabajadores sin contribuir a la inflación.

Productividad no agrícola incapaz de calmar los temores de recesión

El aumento de la productividad en el segundo trimestre debería haber sido una grata sorpresa después de que las cifras de empleo de noviembre de la semana pasada revelaran que los aumentos salariales estaban superando los esfuerzos de la Reserva Federal para controlar la inflación.

En cambio, los futuros del mercado de valores disminuyeron en las primeras operaciones. Los descensos se produjeron cuando los temores de una recesión en 2023 extinguieron el rayo de esperanza que ofrecía una mayor productividad laboral.

Los futuros del mercado de valores cayeron en las primeras operaciones. Los futuros del Dow Jones cayeron un 0,5 %, los futuros del S&P 500 cayeron un 0,7 % y los futuros del Nasdaq cayeron un 1,1 %.

Las principales criptos, incluidas Bitcoin y Ethereum, mejoraron marginalmente después del anuncio, pero en su mayoría se mantuvieron estables en alrededor de $ 16,850 y $ 1,230.00, respectivamente, rompiendo el paso con el mercado de valores.

Si bien los inversores han experimentado pérdidas significativas en sus inversiones en criptomonedas durante los últimos seis meses, el precio relativamente estable de Bitcoin recientemente ha indicado que el dolor podría estar disminuyendo.

Aún así, un analista técnico de Fairlead Strategies cree que las posibilidades de una ruptura positiva son limitadas.

“Respetamos máximos más bajos y mínimos más bajos, que definen la tendencia bajista prevaleciente”, dijo Katie Stockton, socia de Fairlead. “Si bien el impulso a corto plazo ha mejorado para Bitcoin, el desglose reciente y la disminución de los indicadores de seguimiento de tendencias sugieren que es mejor mantenerse al margen”.

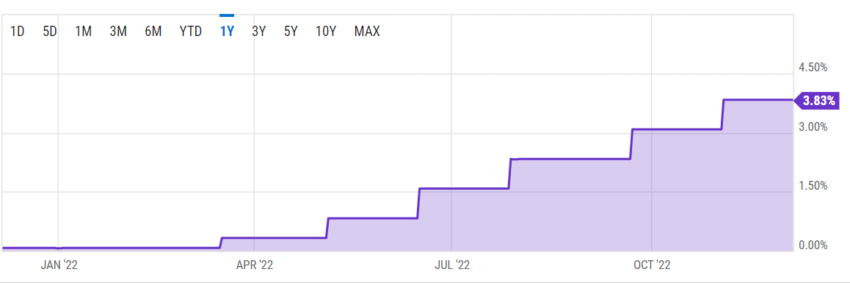

La curva del Tesoro invertida apunta a una recesión inminente

A pesar de los datos laborales y de consumo recientes que sugieren que las agresivas políticas de ajuste de la Fed están dando sus frutos, el fuerte crecimiento de los salarios no agrícolas en noviembre ha llevado a algunos inversionistas a creer que la Fed continuará aumentando las tasas de interés por más tiempo de lo esperado inicialmente, aumentando las probabilidades de una economía recesión. La tasa de fondos federales actual es de alrededor del 3,8%, luego de seis aumentos consecutivos en 2022.

“En total, los indicadores financieros apuntan a una recesión en el horizonte”, dijo Azhar Iqbal de Wells Fargo a los clientes del banco el 7 de diciembre. Agregó que la llamada curva de rendimiento del tesoro invertida, un predictor de la inflación desde 1960, es un indicador.

Las inversiones de la curva de rendimiento ocurren cuando los inversores acuden en masa a inversiones gubernamentales de bajo riesgo, como los instrumentos del Tesoro, que pagan rendimiento en diferentes intervalos fijos.

En un mercado plagado de temores de recesión, los inversores claman por inversiones de tesorería a más largo plazo, como bonos a 10 años. Este aumento de la demanda impulsa a la baja los rendimientos de los instrumentos a más largo plazo.

A medida que los rendimientos caen en picado, la diferencia o el diferencial entre el rendimiento de los bonos del Tesoro a corto y largo plazo se vuelve más negativo, presagiando una recesión.

El diferencial de rendimiento entre los bonos del Tesoro a dos y diez años en el momento de la publicación es del -0,8 %.

Para ser[In]El último análisis de Bitcoin (BTC) de Crypto, haga clic aquí.

Descargo de responsabilidad

La información proporcionada en la investigación independiente representa la opinión del autor y no constituye asesoramiento financiero, comercial o de inversión. BeinCrypto no recomienda comprar, vender, comerciar, mantener o invertir en criptomonedas