El siguiente es un extracto de una edición reciente de Bitcoin Magazine Pro, Revista Bitcoin Boletín de mercados premium. Para estar entre los primeros en recibir estas ideas y otros análisis del mercado de bitcoin en cadena directamente en su bandeja de entrada, Suscríbase ahora.

Especulación y rendimientos

Este ciclo ha estado supercargado por la especulación y el rendimiento, lo que lleva todo el camino de regreso a la oportunidad inicial de arbitraje premium de Grayscale Bitcoin Trust. Esa oportunidad en el mercado incentivó a los fondos de cobertura y las tiendas de negociación de todo el mundo a aprovechar para capturar el diferencial premium. Era un momento propicio para ganar dinero, especialmente a principios de 2021 antes de que el comercio colapsara y cambiara al descuento significativo que vemos hoy.

La misma historia existió en el mercado de futuros perpetuos, donde vimos que las tasas de financiación anualizadas promedio de 7 días alcanzaron hasta el 120% en su punto máximo. Este es el rendimiento anual implícito que las posiciones largas estaban pagando en el mercado a las posiciones cortas. Hubo una gran cantidad de oportunidades solo en el GBTC y los mercados de futuros para obtener rendimiento y rendimientos rápidos, sin siquiera mencionar el cubo de DeFi, los tokens de participación, los proyectos fallidos y los esquemas Ponzi que generaron oportunidades de rendimiento aún mayores en 2020 y 2021.

Existe un círculo vicioso de retroalimentación continuo en el que los precios más altos generan más especulación y apalancamiento, lo que, a su vez, genera mayores rendimientos. Ahora, estamos lidiando con este ciclo a la inversa. Los precios más bajos acaban con más especulación y apalancamiento al tiempo que eliminan cualquier oportunidad de “rendimiento”. Como resultado, los rendimientos en todas partes se han derrumbado.

El “valor total bloqueado” en el ecosistema Ethereum DeFi superó los $ 100 mil millones en 2021 durante la manía especulativa, y ahora es de solo $ 23,9 mil millones en la actualidad. Esta manía alimentada por el apalancamiento en el ecosistema criptográfico impulsó el crecimiento de los productos de “rendimiento” que ofrece el mercado, la mayoría de los cuales se han derrumbado ahora que la marea figurativa se ha prolongado.

Esta dinámica provocó el auge de los productos generadores de rendimiento de bitcoin y criptomonedas, desde Celsius hasta BlockFi, FTX y muchos más. Los fondos y los comerciantes capturan un margen jugoso mientras devuelven algunas de esas ganancias a los usuarios minoristas que mantienen sus monedas en los intercambios para obtener una pequeña cantidad de interés y rendimiento. Los usuarios minoristas saben poco acerca de dónde proviene el rendimiento o los riesgos involucrados. Ahora, todas esas oportunidades a corto plazo en el mercado parecen haberse evaporado.

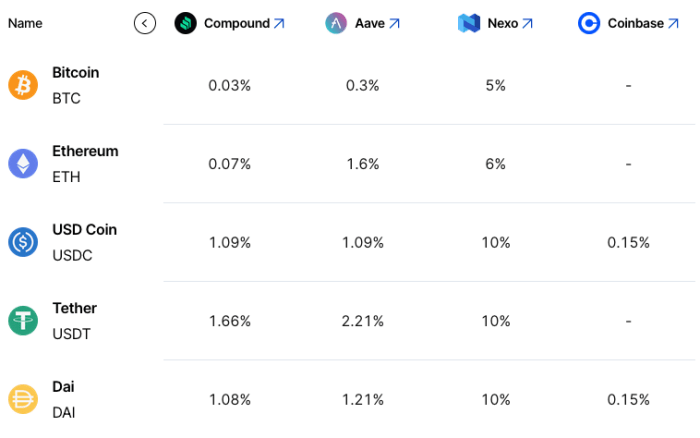

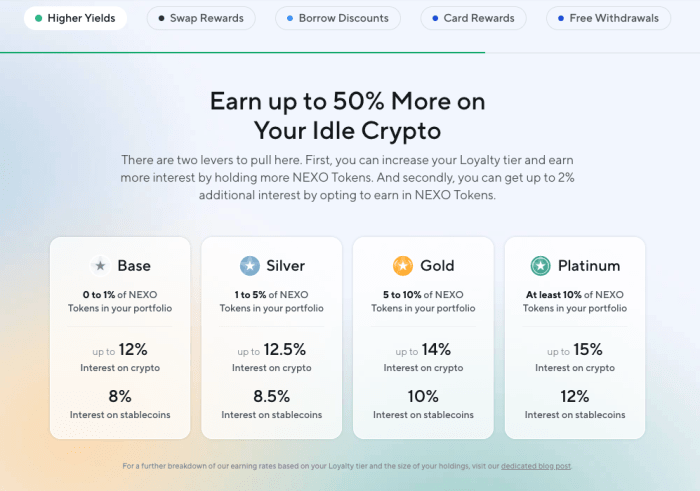

Con todas las operaciones especulativas y el rendimiento desaparecido, ¿cómo pueden las empresas seguir ofreciendo tasas de rendimiento tan altas que están muy por encima de las tasas tradicionales “sin riesgo” en el mercado? ¿De dónde viene el rendimiento? No para destacar o FUD ninguna compañía específica, pero tome Nexo por ejemplo. Las tasas para USDC y USDT siguen siendo del 10 % frente al 1 % en otras plataformas DeFi. Lo mismo ocurre con las tasas de bitcoin y ethereum, 5% y 6% respectivamente, mientras que otras tasas son prácticamente inexistentes en otros lugares.

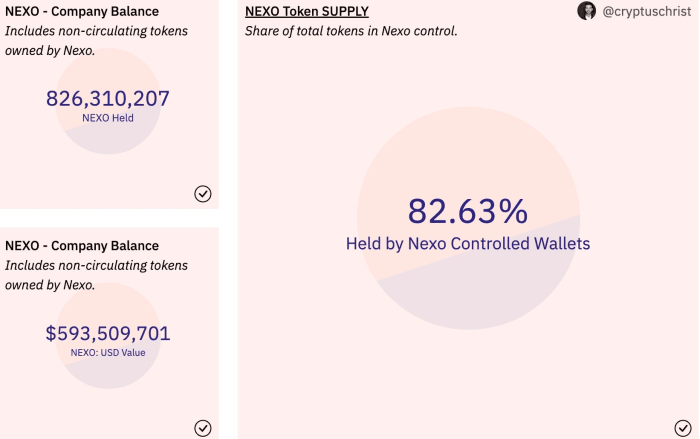

Estas altas tasas de préstamo están garantizadas con bitcoin y ether que ofrecen un LTV (relación préstamo-valor) del 50%, mientras que una serie de otros tokens especulativos también se pueden usar como garantía a un LTV mucho más bajo. nexo compartió un hilo detallado en sus operaciones y modelo de negocio. Como hemos descubierto una y otra vez, nunca podemos saber con certeza en qué instituciones confiar o no confiar a medida que continúa el desapalancamiento de esta industria. Sin embargo, las principales preguntas que debe hacerse son:

- ¿Será una demanda de préstamos del 13,9 % un modelo de negocio sostenible en este mercado bajista? ¿No tendrán que bajar más las tasas?

- Independientemente de las prácticas de gestión de riesgos de Nexo, ¿existen actualmente mayores riesgos de contraparte por mantener saldos de clientes en numerosos intercambios y protocolos DeFi?

Esto es lo que sabemos:

El impulso crediticio nativo de las criptomonedas, una métrica que no es perfectamente cuantificable pero imperfectamente observable a través de una variedad de conjuntos de datos y métricas de mercado, se ha desplomado desde sus máximos eufóricos de 2021 y ahora parece ser extremadamente negativo. Esto significa que cualquier restante Es probable que el producto que le ofrece un “rendimiento” nativo criptográfico esté bajo una presión extrema, ya que las estrategias de arbitraje que impulsaron la explosión en los productos de rendimiento a lo largo del ciclo del mercado alcista han desaparecido.

Lo que queda y lo que emergerá de las profundidades de este mercado bajista serán los activos/proyectos construidos sobre los cimientos más sólidos. Desde nuestro punto de vista, existe bitcoin y existe todo lo demás.

Los lectores deben evaluar el riesgo de contraparte en todas sus formas y mantenerse alejados de cualquiera de los productos de rendimiento restantes que existen en el mercado.

Artículos anteriores relevantes: