Este es un editorial de opinión de Shane Neagle, editor en jefe de “The Tokenist”.

Los vientos en contra macroeconómicos se suman continuamente a una narrativa bajista en todos los mercados, incluido Bitcoin.

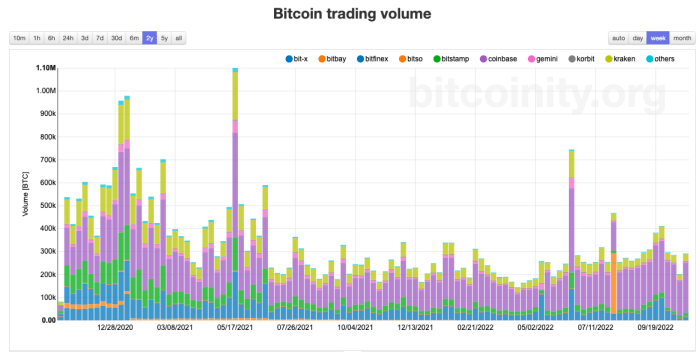

A partir de octubre de 2022, bitcoin está caído más del 60% desde el comienzo del año, sin embargo, Bitcoin el volumen de negociación se mantiene bastante constante desde julio de 2022. ¿Eso significa que la mayoría de los titulares están renunciando a la perspectiva de bitcoin y optando por vender?

Este es un tema complejo en el que sumergirse, pero hay un indicador que puede ayudarnos a pintar una imagen de lo que está ocurriendo detrás del ruido: los días de monedas destruidos (CDD).

¿Qué son los días de monedas destruidos?

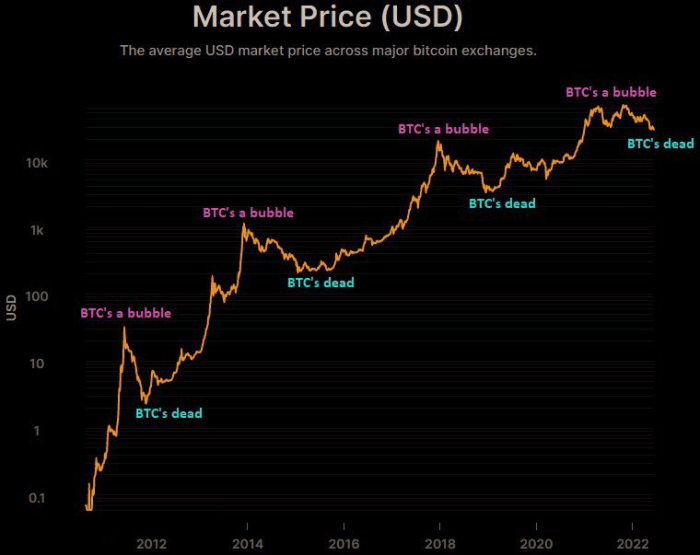

A lo largo del curso del historial comercial de un activo, existe una diferencia significativa si el precio de compra estaba en el extremo inferior o superior del espectro de precios. En el caso de bitcoin, ese espectro es relativamente corto, solo 13 años, pero bastante variable en términos de precio (que oscila entre $ 0 y $ 69,000). La criptomoneda original ha pasado por cuatro ciclos principales alcistas y bajistas, pero al alejarse, ha tenido una tendencia ascendente continua.

Credito de imagen: Visualiza bitcoins

La implicación de esta trayectoria ascendente a largo plazo es clara. Los inversores que fueron los primeros en comprar bitcoins tienen más que ganar vendiendo, incluso en mercados bajistas. Del mismo modo, los inversores que aprovecharon la oportunidad de comprar bitcoin temprano y a un costo menor, tuvieron la oportunidad de comprar mucho más bitcoin por la misma cantidad de moneda fiduciaria en comparación con los precios posteriores en la historia de bitcoin.

A su vez, los bitcoins que se extrajeron y compraron antes tienen un significado de valor diferente al de los bitcoins más nuevos liberados en el suministro circulante. Si estos bitcoins “envejecidos” se mantienen en la misma billetera durante un período prolongado de tiempo, dicha actividad en la cadena sugeriría una fuerte convicción del propietario en términos de la propuesta de valor a largo plazo de bitcoin. Tal actividad envía una fuerte señal a la red Bitcoin.

Además, un titular a largo plazo de bitcoin inactivo tiene una mayor probabilidad de experimentar múltiples ciclos de mercado bajista y alcista, lo que amplifica aún más la importancia del movimiento de bitcoin antiguo.

La métrica de días de monedas destruidas mide este significado. Según Glassnode, “Los días de monedas destruidos son una medida de la actividad económica que da más peso a las monedas que no se han gastado durante mucho tiempo”. CDD se calcula multiplicando la cantidad de monedas en una transacción dada por la cantidad de días desde la última vez que se movieron de una billetera.

Bitcoin es a menudo criticado por sus altos niveles de volatilidad. Sin embargo, existe una clara demanda de bitcoin en inversiones a largo plazo, incluso en cuentas IRA tradicionales. CDD es un indicador en cadena popular que se utiliza para medir el sentimiento mantenido por los tenedores a largo plazo, personas que ven valor en las perspectivas a largo plazo de bitcoin.

Entonces, ¿qué sugiere el nivel actual de CDD?

El CDD de Bitcoin ha sido bastante bajo

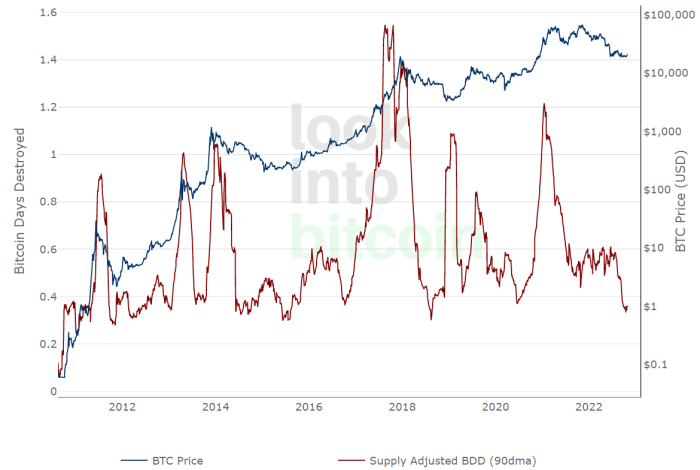

Con 0,36, la media móvil de 90 días del CDD de bitcoin en octubre de 2022 alcanzó uno de los valores más bajos de su historia. Este rango en particular solo se visitó anteriormente en 2018, 2015 y fines de 2011. Como muestra el gráfico de días destruidos (BDD) de bitcoin ajustados por suministro que se muestra a continuación, los aumentos más altos de BDD ocurrieron durante los picos de corrida alcista, lo cual es de esperar como titulares a largo plazo. asegurar sus ganancias.

Credito de imagen: LookIntoBitcoin.com

En otras palabras, los bitcoiners a largo plazo, en el contexto de la actividad de venta histórica del activo, continúan manteniendo grandes cantidades de bitcoin. Esta podría ser una de las razones por las que la actividad de precios de bitcoin ha sido relativamente estable. Dichos tenedores podrían estar actuando como salvaguardas contra la presión de venta.

Si pasamos al volumen de comercio de bitcoin, ¿vemos un patrón similar?

Credito de imagen: bitcoinity.org

El gráfico anterior muestra el volumen de negociación de bitcoin desde octubre de 2020 hasta octubre de 2022. Lo que se observa aquí es un volumen de negociación bastante estable y consistente desde aproximadamente julio de 2021 hasta octubre de 2022. No vemos una caída, que se asemeja a la actividad de CDD.

La combinación de datos de estos dos indicadores, un CDD bajo con un volumen de negociación constante y constante, sugiere además que la mayoría de los bitcoins negociados fueron tenedores a corto plazo. De hecho, bitcoin de 2010/2011, comprado por debajo del rango de $100, se han movido menos.

En general, según los datos de Glassnode, poco más 60% de BTC en circulación havent te mudas en más de un año. Esta tendencia de retención también contribuyó a la volatilidad excepcionalmente baja de bitcoin. Comparativamente, en 2018, una volatilidad de precios similar fue seguida por una caída del 50% en un solo mes, de $6,408 en noviembre a $3,193 en diciembre.

¿Es probable que veamos un nuevo fondo incluso con los Bitcoiners a largo plazo manteniendo la línea?

Presiones adicionales de liquidación de Bitcoin

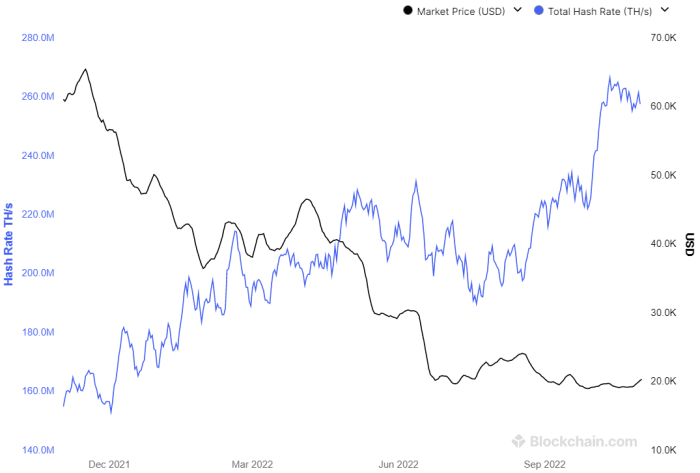

Actualmente, el precio de bitcoin está inversamente relacionado con su tasa de hash récord. Esta no es una buena noticia considerando que los mineros tienen que pagar sus deudas vendiendo bitcoins extraídos, incluso a su precio más bajo en este ciclo bajista.

Credito de imagen: blockchain.com

Ya, una de las compañías mineras de bitcoin más grandes, Core Scientific (CORZ), con una tasa de hash de alrededor del 5% del total de la red, ya está explorando la bancarrota. Mientras tanto, las acciones de CORZ se derrumbó en un 98,32 % en lo que va del año.

Argo Blockchain (ARBK) comparte el mismo destino, habiendo caído en un 91,56% y no puede vender suficientes activos para cubrir los costos. Según un actualización operativa de Argo en octubre de 2022:

“Si Argo no tiene éxito en completar cualquier financiamiento adicional, Argo se volvería negativo en el flujo de caja en el corto plazo y tendría que reducir o cesar sus operaciones”.

Aunque es probable que estas compañías mineras terminen reduciendo la dificultad del hash de Bitcoin, en un juego de supervivencia del más apto, esto tiene el potencial de causar otra espiral de contagio. Esta vez, la vulnerabilidad y las ventas masivas del mercado podrían provenir de las plataformas centralizadas restantes que están prestando dólares a las empresas mineras de bitcoin. Volviendo a los vientos en contra macroeconómicos en curso, la forma en que el mercado interpreta los próximos movimientos de la Reserva Federal puede terminar elevando el precio de bitcoin lo suficiente como para que los mineros se mantengan a flote.

Debido a que la Reserva Federal aumenta el costo del capital y los préstamos, fortaleciendo al dólar en el proceso, esto generalmente hace que los inversores abandonen los activos de riesgo, como Bitcoin. Cuando los inversionistas pronostican una recesión, el dólar reina aún más fuerte, ya que los inversionistas se sumergen en el efectivo como puerto seguro.

De la misma manera, la Reserva Federal señalización contra el apriete acelerado – un giro de su programa de aumento anticipado – podría proporcionar un alivio al mercado.

Dicho esto, el llamado “pivote de la Fed” no debe entenderse como un regreso a las tasas de interés más bajas, sino como una desaceleración para subir potencialmente solo 50 puntos básicos en diciembre (si los datos de inflación entrantes lo favorecen). No obstante, en el temible entorno actual del mercado, eso puede ser suficiente para un repunte a corto plazo, o al menos, para evitar un nuevo fondo de bitcoin.

A pesar de los muchos factores que empujan a los inversores a alejarse de los activos de riesgo (la Fed que lucha contra la inflación más alta de 40 años, una crisis energética inminente en Europa, los problemas actuales de la cadena de suministro global e incluso la dificultad de minería de Bitcoin), los datos de CDD y el volumen de comercio de bitcoin nos brindan con una observación interesante. Los tenedores a largo plazo parecen más confiados que nunca en la propuesta de valor a largo plazo que ofrece bitcoin. Dichos tenedores actualmente venden bitcoins a una de las tasas más bajas que hemos visto en la historia de la red Bitcoin.

Esta es una publicación invitada de Shane Neagle. Las opiniones expresadas son totalmente propias y no reflejan necesariamente las de BTC Inc o Bitcoin Magazine.